Was versteht man unter dem Entlastungsbetrag für Alleinerziehende?

Bei dem Entlastungsbetrag für Alleinerziehende handelt es sich um einen Steuerfreibetrag im Einkommensteuerrecht, der alleinerziehende Steuerpflichtigen zugute kommen soll.

Hintergrund ist, dass Alleinerziehende statistisch gesehen einem überhöhten Armutsrisiko ausgesetzt sind. Diesem Risiko möchte der Gesetzgeber entgegentreten, indem er im Rahmen dieser Sozialzwecknorm Alleinerziehende für deren Mehraufwand steuerlich entlastet.

Wo findet man im Gesetz die Regelung zum Entlastungsbetrag für Alleinerziehende?

Die gesetzliche Regelung zum Entlastungsbetrag für Alleinerziehende findet sich in § 24b EStG.

Gibt es ein BMF-Schreiben, das sich mit dem Entlastungsbetrag für Alleinerziehende beschäftigt?

In den BMF-Schreiben vom 23. Oktober 2017 werden Einzelfragen des Entlastungsbetrags für Alleinerziehende behandelt.

Wie hoch ist der Entlastungsbetrag für Alleinerziehende?

Der Entlastungsbetrag für Alleinerziehende beträgt bis einschließlich Veranlagungszeitraum 2021 EUR 1.908; ab dem Veranlagungszeitraum 2022 beträgt er EUR 4.008. Für jedes weitere Kind erhöht sich der Betrag um EUR 240. Aufgrund der Corona-Pandemie hat der Gesetzgeber außerdem den Entlastungsbetrag für Alleinerziehende für die Veranlagungszeiträume 2020 und 2021 jeweils zusätzlich um EUR 2.100 zusätzlich erhöht.

Wie wirkt sich der Entlastungsbetrag für Alleinerziehende bei der Berechnung des Einkommens aus?

Der Entlastungsbetrag für Alleinerziehende wird von der Summe der Einkünfte abgezogen, um zum Gesamtbetrag der Einkünfte zu gelangen. Neben dem Entlastungsbetrag für Alleinerziehende werden auch der Altersentlastungsbetrag sowie der Freibetrag für Land- und Forstwirte von der Summe der Einkünfte abgezogen, um den Gesamtbetrag der Einkünfte zu ermitteln.

Der Entlastungsbetrag für Alleinerziehende mindert damit letztlich das zu versteuernde Einkommen; es handelt sich nicht um einen Steuerabzug, der die Einkommensteuer selbst in gleicher Höhe mindert (wie z.B. bei Handwerkerrechnungen).

Handelt es sich bei dem Entlastungsbetrag für Alleinerziehende um einen Jahresbetrag?

Nein, es handelt sich um keinen Jahresbetrag. Gemäß § 24b Abs. 4 EStG wird der Betrag für jeden vollen Kalendermonat, in dem die Voraussetzungen nicht erfüllt werden, entsprechend um ein Zwölftel gekürzt.

Was sind die Voraussetzungen zur Inanspruchnahme des Entlastungsbetrags für Alleinerziehende?

Um den Entlastungsbetrag für Alleinerziehende in Anspruch nehmen zu können, müssen die folgenden Voraussetzungen erfüllt werden:

- Allein stehend,

- Haushaltszugehörigkeit eines Kindes sowie

- Identifizierung des Kindes

Wann gilt man als allein stehend im Sinne des Entlastungsbetrags für Alleinerziehende?

Diese Voraussetzung knüpft im Wesentlichen an 2 Merkmale:

- Es ist kein Ehegattensplitting möglich.

- Es besteht keine Haushaltsgemeinschaft mit einer anderen volljährigen Person.

Nach dem Gesetz erfüllen „allein stehende“ Steuerpflichtige die Voraussetzungen des Splitting-Verfahrens nicht. Da der Gesetzgeber nur von der Erfüllung der Voraussetzungen ausgeht, spielt es keine Rolle, ob das Splitting-Verfahren dann auch im Rahmen der Veranlagung zur Einkommensteuer angewendet wird.

Hinweis:

Die Voraussetzungen des Splitting-Verfahrens sind in § 26 Abs. 1 EStG geregelt. Das Splitting-Verfahren ist demnach möglich, wenn beide Ehepartner unbeschränkt steuerpflichtig sind und nicht dauernd getrennt leben. Diese Voraussetzungen müssen nur an einem beliebigen Tag des Veranlagungszeitraums erfüllt werden.

Das Gesetz regelt außerdem explizit den Fall des Verwitwetensplittings. In diesem Fall verhindert das Splitting-Verfahren nicht die Anwendung des Entlastungsbetrags für Alleinerziehende. Wie das Bundesministerium der Finanzen (BMF) in seinem Schreiben darlegt, erhalten Verwitwete den Entlastungsbetrag für Alleinerziehende im Jahr des Tods des Ehepartners zeitanteilig ab dem Monat des Todes.

Neben dem Punkt des (nicht erfüllten) Ehegattensplittings dürfen allein stehende auch keine nach dem Gesetz schädliche Haushaltsgemeinschaft (mit gemeinsamem Wirtschaften) begründen. Eine derartige Haushaltsgemeinschaft wird als gegeben angesehen, wenn mindestens eine volljährige Person mit dem Steuerpflichtigen, der den Entlastungsbetrag für Alleinerziehende beantragt, „gemeinsam wirtschaftet“.

Damit sind in der Haushaltsgemeinschaft lebende Kinder, die noch minderjährig sind, unschädlich (unabhängig davon ob Anspruch auf Kinderfreibetrag bzw. Kindergeld besteht). Daneben erlaubt das Gesetz explizit eine Haushaltsgemeinschaft mit einem volljährigen Kind, für das Anspruch auf Kinderfreibetrag bzw. Kindergeld besteht. Lebt eine pflegebedürfte Person im Haushalt, kann der Steuerpflichtige unter Nachweis der finanziellen Situation der pflegebedürftigen Person widerlegen, dass eine Haushaltsgemeinschaft besteht.

Da der Gesetzgeber die höheren Lebenshaltungskosten von Alleinerziehenden und deren mangelnde Nutzungsmöglichkeiten von Synergieeffekten durch ein Zusammenleben mit anderen Personen ausgleichen möchte, ist das Zusammenleben in ehelichen oder ehe- und lebenspartnerähnlichen Lebensgemeinschaften sowie in Wohngemeinschaften schädlich.

Ein wichtiger Anknüpfungspunkt für das mögliche Bestehen einer Haushaltsgemeinschaft ist eine gemeinsame Meldeadresse des Steuerpflichtigen mit einer anderen Person. Eine gemeinsame Meldeadresse ist zwar nicht zwingende Voraussetzung für eine Haushaltsgemeinschaft, jedoch ein starkes Indiz dafür. Daher hat der Gesetzgeber in § 24b Abs. 3 Satz 2 EStG die Vermutung verankert, dass ein gemeinsames Wirtschaften im Rahmen einer Haushaltsgemeinschaft immer dann vorliegt, wenn eine andere Person mit Haupt- oder Nebenwohnsitz in der Wohnung des Steuerpflichtigen gemeldet ist. Diese gesetzliche Vermutung ist jedoch durch den Steuerpflichtigen widerlegbar in den Fällen, in denen die tatsächlichen Verhältnisse von den melderechtlichen Verhältnissen zugunsten des Steuerpflichtigen abweichen.

Achtung:

Bei der Beurteilung, ob eine Haushaltsgemeinschaft vorliegt, spielt auch die Dauer der Anwesenheit der anderen Person eine wichtige Rolle. So führen eine nur kurzfristige Anwesenheit sowie eine nicht nur vorübergehende Abwesenheit nicht dazu, dass eine Haushaltsgemeinschaft vorliegt. Eine nur vorübergehende Abwesenheit dagegen ist unschädlich für das Bestehen einer Haushaltsgemeinschaft. Eine Unterscheidung der verschiedenen Fälle ist daher letztlich wichtig für das Prüfen der Voraussetzungen des Entlastungsbetrags für Alleinerziehende. Das BMF-Schreiben vom 23.10.2017 nennt daher Beispiele für die verschiedenen Konstellationen:

- Nur kurzfristige Anwesenheit und damit keine Haushaltsgemeinschaft: zu Besuchszwecken, aus Krankheitsgründen;

- Nicht nur vorübergehende Abwesenheit und damit keine Haushaltsgemeinschaft: Strafvollzug, bei Meldung als vermisst, Auszug aus der gemeinsamen Wohnung, Unterhaltung einer zweiten Wohnung aus privaten Gründen;

- Nur vorübergehende Abwesenheit und daher Haushaltsgemeinschaft: Krankenhausaufenthalt, Auslandsreise, Auslandsaufenthalt eines Montagearbeiters, doppelte Haushaltsführung aus beruflichen Gründen bei regelmäßiger Rückkehr in die gemeinsame Wohnung.

Was ist bei der Haushaltszugehörigkeit eines Kindes zu beachten?

Zur Haushaltszugehörigkeit eines Kindes gehören 2 Aspekte. Zum einen muss der Steuerpflichtige überhaupt einen Haushalt führen. Zum anderen muss ein Kind zum Haushalt des Steuerpflichtigen gehören.

Mit der Übernahme des überwiegenden Teils der Kosten eines Haushalts trägt er diesen. Hierfür sind durch das Kind geleistete Zahlungen unschädlich.

Für das dem Haushalt zugehörige Kind muss dem Steuerpflichtigen ein Anspruch auf Kinderfreibetrag bzw. Kindergeld zustehen. Außerdem muss das Kind in der Wohnung des Steuerpflichtigen gemeldet sein, dauerhaft in der Wohnung leben.

Hinsichtlich der Meldeadresse (gilt für Haupt- oder Nebenwohnsitz) des Kindes enthält das Gesetz eine Vermutung, welche jedoch nach einem BFH-Urteil unwiderlegbar ist. Demnach ist die Haushaltszugehörigkeit auch in dem Fall anzunehmen, in dem das Kind in einer anderen Wohnung lebt. Sollte das Kind nicht in der Wohnung des Steuerpflichtigen gemeldet sein, schließt dies die Haushaltszugehörigkeit aber nicht aus: in diesem Fall hat der Steuerpflichtige glaubhaft darzulegen, dass das Kind in dessen Wohnung lebt.

Was hat es mit der Identifizierung des Kindes auf sich?

Mit der Identifizierung des Kindes möchte der Gesetzgeber die mehrfache Berücksichtigung von Kindern für Zwecke des Entlastungsbetrags für Alleinerziehende verhindern. Daher ist die Angabe der Identifikationsnummer des Kindes ab dem Veranlagungszeitraum 2015 Voraussetzung für den Erhalt des Entlastungsbetrags für Alleinerziehende. Das Finanzamt verifiziert diese Identifikationsnummer auch in Zweifelsfällen beim Bundeszentralamt für Steuern.

Erhält man den Entlastungsbetrag für Alleinerziehende (zeitanteilig) im Jahr der Trennung der Ehegatten bzw. Lebenspartner?

Nein, für das Jahr der Trennung besteht kein Anspruch auf den Entlastungsbetrag für Alleinerziehende, wenn die Voraussetzungen für das Splitting-Verfahren erfüllt werden.

Erhält man den Entlastungsbetrag für Alleinerziehende im Jahr der Eheschließung bzw. Eingehens einer Lebenspartnerschaft?

Nein, für das Jahr der Trennung wird der Entlastungsbetrag für Alleinerziehende nicht gewährt, wenn die Möglichkeit besteht, das Splitting-Verfahren anzuwenden.

Ist eine finanzielle Beteiligung einer anderen Person zwingende Voraussetzung zur Begründung einer Haushaltsgemeinschaft?

Nein, eine Haushaltsgemeinschaft setzt keine finanzielle Beteiligung voraus. Wie der BFH entschieden hat, kann eine tatsächliche Hilfe genügen. Kernpunkt einer Haushaltsgemeinschaft ist ein gemeinsames Wirtschaften, das sich sowohl in einem finanziellen Beitrag als auch in einer Entlastung durch tatsächliche Zusammenarbeit und Hilfe ausdrücken kann (unabhängig vom Umfang).

Das Kind ist vorübergehend auswärtig zu Ausbildungszwecken untergebracht – welche Folgen ergeben sich daraus?

Eine nur vorübergehende auswärtige Unterbringung zu Ausbildungszwecken ist unschädlich für die Annahme der Haushaltszugehörigkeit des Kindes.

Hinweis:

Im Fall der auswärtigen Unterbringung eines Kindes für Zwecke der Ausbildung steht dem Steuerpflichtigen ggf. der sog. Ausbildungsfreibetrag zu. Die Voraussetzungen hierzu sind in § 33a Abs. 2 Satz 1 EStG geregelt.

Was ist die sog. „Konkurrenzklausel“?

Die Konkurrenzregel ist in § 24b Abs. 1 Satz 3 EStG verankert. Die Klausel regelt Fälle, in denen das Kind in 2 Haushalten gemeldet ist. Der Entlastungsbetrag für Alleinerziehende steht demnach in solchen Konstellationen demjenigen Steuerpflichtigen zu, bei dem die Voraussetzungen auf Auszahlung des Kindergelds gemäß § 64 Abs. 2 Satz 1 EStG zutreffen.

Wem steht der Entlastungsbetrag für Alleinerziehende in dem sog. Wechselmodell zu?

Ja, die doppelte Haushaltsführung gilt auch bei Einzelunternehmern. Über § 4 Abs. 5 Nr. 6a EStG sind die im Bereich der Arbeitnehmereinkünfte verankerten Regelungen auch für sämtliche Unternehmer im Sinne des Einkommensteuergesetzes analog anwendbar. Daher ist die doppelte Haushaltsführung nicht nur auf Einzelunternehmer, sondern bspw. auch für Kommanditisten einer GmbH & Co. KG relevant.

Gilt die doppelte Haushaltsführung auch für Gesellschafter-Geschäftsführer einer GmbH oder UG?

Ja, die doppelte Haushaltsführung ist auch für Gesellschafter-Geschäftsführer einer GmbH oder UG anwendbar. Gesellschafter-Geschäftsführer werden in der Sozialversicherung meist als Unternehmer behandelt, im Steuerrecht gelten Sie jedoch als Arbeitnehmer und beziehen Einkünfte aus nichtselbständiger Tätigkeit gemäß § 19 EStG. Aus diesem Grunde sind die für Arbeitnehmer geltenden Regelungen hinsichtlich der doppelten Haushaltsführung für Gesellschafter-Geschäftsführer einer GmbH oder UG maßgebend.

Können auch alleinstehende Arbeitnehmer von den Regelungen zur doppelten Haushaltsführung profitieren?

Ja, auch alleinstehende Arbeitnehmer können die Werbungskosten einer doppelten Haushaltsführung von der Steuer absetzen.

Achtung:

In der Praxis gestaltet es sich bei alleinstehenden Arbeitnehmern meist schwieriger, die Voraussetzungen des Steuerrechts zur doppelten Haushaltsführung gegenüber dem Finanzamt nachzuweisen. Das Finanzamt äußert meist erhebliche Zweifel daran, dass der Lebensmittelpunkt nicht am Arbeitsort sein soll. Bei verheirateten Steuerpflichtigen — und insbesondere beim Vorliegen von Kindern – werden durch das Finanzamt meist keine Zweifel daran gestellt, dass der Lebensmittelpunkt am Familienwohnsitz besteht. Alleinstehende Arbeitnehmer sollten daher eine entsprechende Dokumentation anlegen, die auch Argumente dafür beinhaltet, dass der Lebensmittepunkt nicht Arbeitsort liegt.

Kann die doppelte Haushaltsführung auch neben einem EUR 450-Job begründet werden?

Prinzipiell schließen sich eine doppelte Haushaltsführung und ein EUR 450-Job nicht gegenseitig aus. Hintergrund ist, dass es durchaus möglich ist, neben einem „regulären“ Arbeitsverhältnis einen EUR 450-Job zu haben. Der EUR 450-Job bleibt weiterhin für den Arbeitnehmer steuerlich begünstigt, während im Rahmen des „regulären“ Arbeitsverhältnisses die Werbungskosten für die doppelte Haushaltsführung berücksichtigt werden.

Kann der Arbeitgeber dem Arbeitnehmer die Kosten der doppelten Haushaltsführung steuerfrei ersetzen?

Ja, der Arbeitgeber kann dem Arbeitnehmer die Kosten der doppelten Haushaltsführung steuerfrei ersetzen. Die gesetzliche Grundlage hierfür liefert § Nr. 16 EStG, der neben dem steuerfreien Ersatz von Reisekosten, Umzugskosten eben auch den steuerfreien Ersatz von Mehraufwendungen bei doppelter Haushaltsführung vorsieht.

Ohne die Verankerung der Regelung im Gesetz müssten die vom Arbeitgeber erstatteten Aufwendungen im Rahmen des Lohnsteuerabzugsverfahrens erst vom Arbeitnehmer versteuert werden, bevor er die zugehörigen Kosten bei Abgabe seiner Einkommensteuererklärung ansetzen könnte. Dies würde zu einem spürbaren Liquiditätsnachteil des Arbeitnehmers führen, da die entsprechende Steuererstattung erst mit zeitlichem Verzug nach Erlass des Steuerbescheids vereinnahmt werden könnte.

Der Katalog der Mehraufwendungen, die der Arbeitgeber dem Arbeitnehmer steuerfrei erstatten kann, umfasst neben den Kosten der Zeitwohnung auch Fahrtkosten und Verpflegungsmehraufwendungen. Daneben sind auch andere Kosten denkbar und möglich, so z.B. Umzugskosten.

Wichtig – auch im Hinblick auf (spätere) Prüfungen durch das Finanzamt – ist, dass die Kosten für die Zweitwohnung in der erstatteten Höhe auch tatsächlich angefallen sein sollten und der maximal erstattbare Betrag EUR 1.000 beträgt. Außerdem sollten die mit der monatlichen Lohnabrechnung erstatteten Beträge durch den Arbeitnehmer anhand geeigneter Unterlagen (z.B. Mietvertrag, Kontoauszüge etc.) nachgewiesen und diese zum Lohnkonto übernommen werden.

Achtung:

Für die im Rahmen des Lohnsteuerabzugsverfahrens erstatteten Mehraufwendungen der doppelten Haushaltsführung trägt der Arbeitgeber die Beweislast gegenüber dem Finanzamt. Es sollte daher auf eine belastbare und für Dritte nachvollziehbare Dokumentation im Lohnkonto geachtet werden, da bei Prüfungen durch das Finanzamt hohe Nachzahlungen sowie darauf entfallende Zinsen drohen.

Was ist vorteilhafter: Ansatz der Mehraufwendungen als Werbungskosten im Rahmen der Einkommensteuererklärung oder Ersatz der Mehraufwendungen durch den Arbeitgeber?

Sofern der Ersatz der Mehraufwendungen der doppelten Haushaltsführung zusätzlich zur ohnehin vereinbarten Vergütung erfolgt, ist diese Option die deutlich vorteilhaftere für den Arbeitnehmer. Dies liegt daran, dass die Steuererstattung, die auf den Ansatz von Werbungskosten im Rahmen der Einkommensteuerveranlagung entfällt, in folgender Höhe erfolgt:

Grenzsteuersatz x Betrag der Werbungskosten.

Gewöhnlich erhält ein Arbeitnehmer damit etwa 40% seiner Werbungskosten vom Finanzamt zurück — und das im Schnitt frühestens 1 Jahr nach der Zahlung der Werbungskosten.

Beim Ersatz der Mehraufwendungen durch den Arbeitgeber im Rahmen der monatlichen Lohnabrechnung erhält der Arbeitnehmer die von ihm getragenen Mehraufwendungen der doppelten Haushaltsführung mit minimalem Verzug. Der wichtigste Punkt ist jedoch, dass die Erstattung durch den Arbeitgeber in voller Höhe der ihm entstandenen Mehraufwendungen erfolgt bzw. erfolgen kann und damit deutlich höher ist als die Steuererstattung, die er durch das Finanzamt erhalten kann.

Hinweis:

Der Ersatz der Mehraufwendungen der doppelten Haushaltsführung durch den Arbeitgeber sollte im Vorhinein schriftlich im Arbeitsvertrag selbst – oder in einem entsprechenden Zusatz – festgehalten werden.

Was versteht man unter der sog. unechten doppelten Haushaltsführung?

Bei dem sog. Wechselmodell ist das Kind annähernd gleichwertig in die Haushalter zweier Steuerpflichtiger integriert. Den Eltern können dann untereinander selbst entscheiden, wem der Entlastungsbetrag für Alleinerziehende zusteht. Sollte allerdings einer der beiden Elternteile bereits im Lohnsteuerabzugsverfahren durch Wahl der Steuerklasse 2 oder im Rahmen der Veranlagung zur Einkommensteuer den Entlastungsbetrag für Alleinerziehende erhalten haben, gilt dieses Prinzip nicht mehr. Wird durch die Eltern keine Wahl getroffen, profitiert derjenige Elternteil, der auch das Kindergeld erhält.

Achtung:

Im Fall des Wechselmodells sollten sich die beiden Elternteile frühzeitig darüber verständigen, wer den Entlastungsbetrag erhält. Wird bspw. vorher keine Absprache getroffen und hat der Elternteil, der ein geringeres Einkommen erzielt, bereits Steuerklasse 2 gewählt dadurch automatisch den Entlastungsbetrag für Alleinerziehende in Anspruch genommen, fällt die Steuerersparnis geringer aus im Vergleich zum Elternteil, der ein höheres Einkommen erwirtschaftet.

Hinweis:

Der Entlastungsbetrag für Alleinerziehende kann nicht zwischen 2 Steuerpflichtigen aufgeteilt werden.

Das Kind hat keine Identifikationsnummer bzw. erhält diese erst später – welche Auswirkungen ergeben sich damit für den Entlastungsbetrag für Alleinerziehende?

Sofern zum Zeitpunkt des Antrags auf den Entlastungsbetrags für Alleinerziehende noch keine Identifikationsnummer des Kindes vorliegt, sieht das Gesetz eine Identifizierung des Kindes auf alternativem Wege vor (z.B. durch Geburtsurkunde oder Ausweis). Ebenso regelt das Gesetz, dass eine nachträgliche Vergabe der Identifikationsnummer auf die Vormonate zurückwirkt. Im Ergebnis bedeutet dies, dass der Entlastungsbetrag für Alleinerziehende trotz (erstmal) fehlender Identifikationsnummer gewährt werden kann und damit kein endgültiger Verlust der Steuerersparnis droht.

Erhalten beschränkt Steuerpflichtige auch den Entlastungsbetrag für Alleinerziehende?

Nein, beschränkt Steuerpflichtige erhalten den Entlastungsbetrag für Alleinerziehende nicht. Fiktiv unbeschränkt Steuerpflichtige profitieren jedoch vom Entlastungsbetrag für Alleinerziehende.

Hinweis:

Fiktiv unbeschränkt Steuerpflichtige haben wie beschränkt Steuerpflichtige keinen Wohnsitz oder gewöhnlichen Aufenthalt im Inland. Sie profitieren jedoch von der Möglichkeit, wie unbeschränkt Steuerpflichtige behandelt zu werden, und somit auch den Entlastungsbetrag für Alleinerziehende zu erhalten. Die Voraussetzung hierzu ist neben einem entsprechenden Antrag, dass mindestens 90% der Einkünfte der deutschen Einkommensteuer unterliegen oder die nicht der deutschen Einkommensteuer unterliegenden Einkünfte den Grundfreibetrag nicht übersteigen.

Kann der Entlastungsbetrag für Alleinerziehende bereits im Lohnsteuerabzugsverfahren berücksichtigt werden?

Ja, der Entlastungsbetrag für Alleinerziehende kann bereits im Lohnsteuerabzugsverfahren berücksichtigt werden. Hierzu ist die Lohnsteuerklasse II notwendig.

Findet keine Berücksichtigung im Lohnsteuerabzugsverfahren statt, ist zwingend eine Einkommensteuererklärung einzureichen, um den Entlastungsbetrag für Alleinerziehende zu erhalten.

Kann durch den Entlastungsbetrag für Alleinerziehende auch ein negatives Einkommen entstehen?

Ja, durch den Entlastungsbetrag für Alleinerziehende kann auch ein negatives Einkommen entstehen bzw. ein bereits negatives Einkommen erhöht werden, was zur Folge hat, dass dieser im Bescheid über die gesonderte Feststellung des verbleibenden Verlustvortrags verlusterhöhend berücksichtigt wird.

Wie hoch ist die Steuerersparnis durch den Entlastungsbetrag für Alleinerziehende?

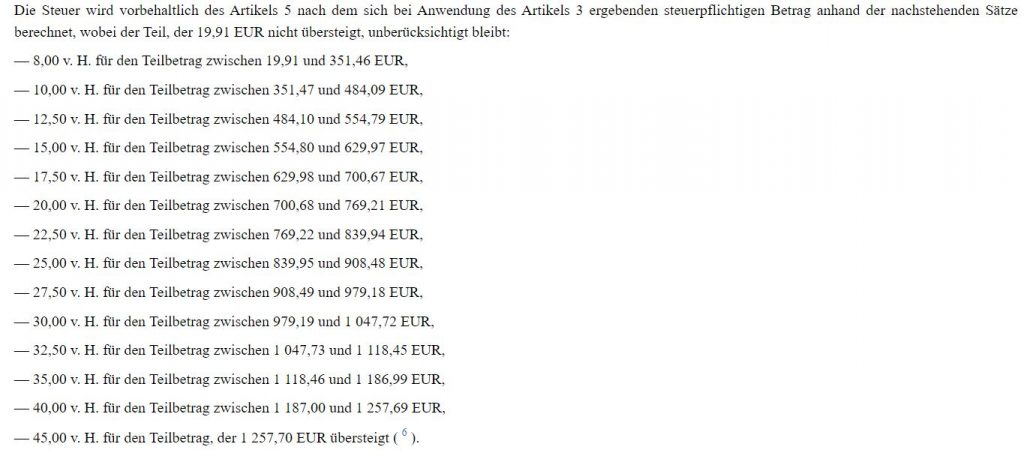

Die Steuerersparnis durch den Entlastungsbetrag für Alleinerziehende hängt vom persönlichen Grenzsteuersatz ab. Die Steuerersparnis von Personen mit niedrigem Einkommen fällt damit geringer aus als die Steuerersparnis von Personen mit hohem Einkommen. Da der Entlastungsbetrag für Alleinerziehende ein fester Betrag ist, lässt sich die minimale und die maximale Steuerersparnis leicht berechnen.

Sofern sich das zu versteuernde Einkommen vor Berücksichtigung des Entlastungsbetrags für Alleinerziehende unter dem Grundfreibetrag von EUR 9.744 befindet, ergibt sich keine Steuerersparnis.

Wo muss der Entlastungsbetrag für Alleinerziehende in der Einkommensteuererklärung eingetragen werden?

Der Entlastungsbetrag für Alleinerziehende wird in der Anlage Kind eingetragen. Für den Veranlagungszeitraum 2020 sind die erforderlichen Angaben auf Seite 2 der Anlage Kind einzutragen. Hier wird auch die Identifikationsnummer des Kindes, die eine Doppelberücksichtigung verhindern soll, eingetragen.